-

- ▲ 연구·인력개발비 세액공제 사전심사 혜택 ⓒ국세청 자료

국세청은 13일 올해부터 연구·인력개발비(R&D)의 세액공제 적정여부를 사전 확인해주는 '사전심사제'를 시행한다고 밝혔다.

연구·인력개발비 세액공제는 신규 서비스 개발, 임직원 교육 등을 위해 연구소를 운영하거나 타기관과 공동연구하면서 인건비, 재료비 등을 지출한 경우 당해 과세연도 법인·소득세에서 공제대상 금액을 차감하는 제도다.

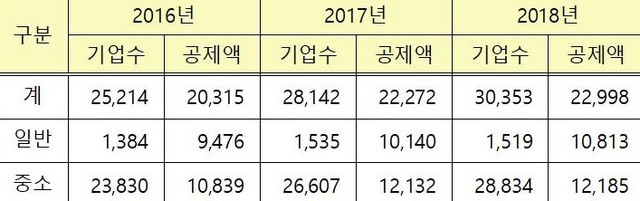

세액공제 규모는 2018년 기준 3만353개 기업에 2조2998억원 혜택이 제공되며 매년 증가추세를 보이고 있다.

문제는 연구·인력개발비 세액공제를 통해 기업 입장에서는 조세절감 효과를 볼수 있지만, 세액공제 해당여부나 공제 가능금액에 대해 과세관청과 납세자 간 이견이 많았다는 점이다.

특히 추후 세무조사 등으로 세액공제가 잘못된 것으로 확인되면 수년간 공제받은 금액에 가산세까지 포함해 추징되는 사례가 발생해 기업에 큰 부담으로 작용하고 있다.

연구·인력개발비 세액공제와 관련된 추징사례는 △연구와 직접 관련성이 없는 타 업무를 겸직하는 연구원의 인건비 공제 △연구개발비 중 안전·보건관리 용역 비용 등 세액공제 △국고보조금을 재원으로 연구개발비에 지출한 뒤 세액공제를 받은 경우 등 다양하다. -

- ▲ 연도별 연구·인력개발비 세액공제 규모 (단위: 개, 억원) ⓒ국세통계 연보

이에 국세청은 올해부터 납세자가 신청하는 경우 세액공제 적정 여부를 사전에 확인해주는 제도를 운영해 세액공제 가능여부에 대한 불확실성을 해소하고 가산세 부담을 완화한다는 방침이다.

사전심사는 신청인이 수행한 연구·인력개발 활동이 세법에서 규정한 연구·인력개발의 요건에 맞는지와 지출한 비용이 세액공제를 적용받을 수 있는지 여부 등에 대해 서면심사를 원칙으로 하고 있다.

신청은 연구·인력개발비 세액공제를 적용받고자 하는 내국법인과 거주자가 신청할 수 있으며 이미 지출한 비용외에 지출 예정비용, 전체 비용 중 일부 항목에 대한 신청도 가능하며 금액제한은 없다.

신청기한은 법인·소득세 과세표준 신고 전까지 신청 가능하며 연구·인력개발비 세액공제를 누락한 부분에 대해서는 경정청구와 수정신고, 기한후신고 전까지 신청할수 있다.

이때 △연구·인력개발비 사전심사 신청서 △연구개발 보고서 △연구개발비 명세서 △기타 공제 대상임을 입증할 수 있는 서류를 제출해야 한다.

국세청 관계자는 “신청인이 심사 결과에 따라 세액공제를 받을 경우 신고내용 확인 및 감면사후관리 대상에서 제외된다”며 “심사 이후 세무조사 등으로 인해 심사 결과와 다르게 과세처분이 되더라도 과소신고 가산세는 면제된다”고 밝혔다.

다툼많은 연구·인력개발비 세액공제 투명성 강화…국세청 사전심사制 시행

- 권종일 기자

입력 2020-01-13 12:00수정 2020-02-27 18:41

공유하기

기사 공유하기

국세청, 기업 사전심사 통해 연구·인력개발비 법인·소득세감면사전심사 이행시 ‘감면 사후관리 대상 제외·과소신고 가산세 면제’

관련기사

권종일 기자