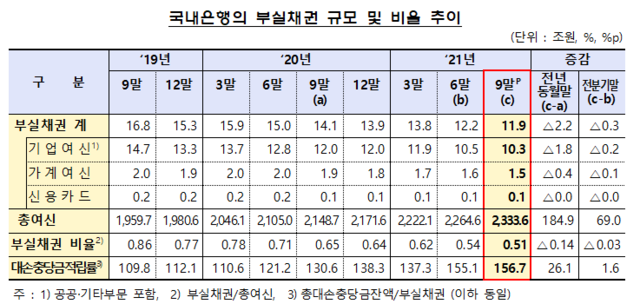

9월 말 국내은행 부실채권비율 0.51%…전분기 比 0.03%p 하락

-

- ▲ ⓒ금감원

은행 이자가 3달 이상 밀린 부실채권비율이 또다시 역대 최저를 기록했다.그러나 코로나19로 인한 대출 만기연장과 원금‧이자상환 유예 등으로 부실이 드러나지 않은 ‘착시효과’라는 지적이 나온다.30일 금융감독원에 따르면 9월 말 기준 국내은행의 부실채권비율(고정이하여신)이 2분기 말보다 0.03%포인트(p) 낮아진 0.51%로 잠정 집계됐다.작년 3분기부터 5분기 연속 최저 기록을 갈아치우고 있다.지난해 2분기 말과 비교하면 1년 만에 0.2%포인트 하락했다.부실채권 규모는 11조9000억원으로 2분기 말보다 3000억원(-2.3%) 감소했다.기업여신이 10조3000억원으로 전체부실채권의 86.2%를 차지했고, 가계여신이 1조5000억원, 신용카드채권이 1000억원으로 나타났다.9월말 대손충당금적립률은 156.7%로 전분기말(155.1%) 대비 1.6%포인트 상승했다.부문별 부실채권비율을 보면 기업여신은 전분기말 대비 0.04%포인트 하락한 0.72%를, 가계여신은 같은기간 0.01%포인트 떨어진 0.17%를 기록했다.신용카드채권 부실채권비율은 전분기 말과 유사한 0,83%로 집계됐다.올 3분기 신규발생한 부실채권은 2조9000억원으로 전분기 대비 2000억원 늘었다. 같은 기간 부실채권 정리규모는 3조1000억원으로 전분기보다 1조1000억원 줄었다.주요 시중은행의 부실채권비율은 ▲ 신한은행 0.40% ▲ 우리은행 0.34% ▲ SC제일은행 0.34% ▲ 하나은행 0.34% ▲ 씨티은행 0.68% ▲ 국민은행 0.32% 등으로 평균은 0.35% 수준이다.지방은행과 인터넷은행의 부실채권비율은 각각 0.73%와 0.39%로 집계됐다.농협, 수협, 기업은행, 산업은행 등 특수은행의 부실채권비율은 1.10%로 파악됐다.부실채권 비율이 역대최저치임에도 코로나19 상황으로 인한 대출만기와 원금·이자상환 유예 연장이라는 착시효과가 적지 않을 것으로 추정된다. 지난 1월말 기준 전 금융권의 만기연장은 121조1602억원, 원금상환 유예는 9조317억원이다.