16조 5202억원 발행, 자금용도·만기 운영자금 위주 중장기채 발행 대다수

-

- ▲ ⓒ 금융감독원

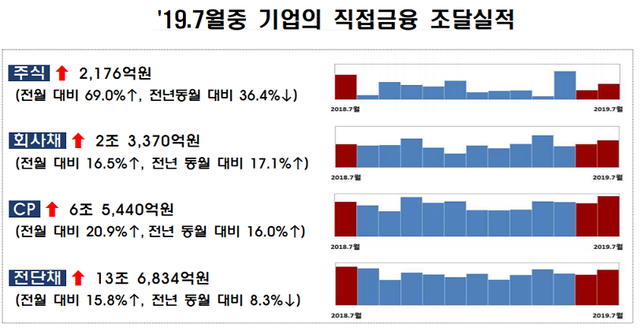

시중금리 하락과 글로벌 리스크 확대로 안전자산 선호 현상이 맞물리면서 기업들의 회사채 발행액이 크게 늘었다.28일 금융감독원에 따르면 지난 7월 상반기 중 기업의 주식·회사채 총 발행실적은 17조531억원으로 전월 대비 2조5546억원 증가했다.총 13건의 코스닥 기업공개(IPO)가 이루어지면서 주식 발행규모가 5329억원으로 크게 증가했고, 유상증자도 5건으로 전월 대비 248억원(15.2%) 늘며 전체 발행량 견인을 도왔다.

회사채도 전월 대비 전체 발행이 16.5% 증가한 16조5202억원으로 집계됐다. 지난 7월 대비 2조3370억원 증가한 규모다.

금감원은 시중금리가 떨어지고 안전자산 현상이 확대되면서 회사채 선호도가 높아지자 기업들이 운영자금 조달이 늘며 발행량이 증가한 것으로 분석했다.

발행규모를 살펴보면 LG유플러스가 9900억원으로 가장 많았고 KEB하나은행 9400억원, 우리은행 8600억원, 신한은행 6600억원, 한국SC은행 5160억원, 현대캐피탈 5100억원, 포스코 5000억원, 미래에셋캐피탈 5000억원 순이다.

일반회사채는 54건, 6조1300억원 규모로 발행해 전월 대비 1조3070억원(27.1%) 증가했다. 자금용도·만기 운영자금 위주의 중·장기채 발행이 대다수고 신용등급 AA 이상 비중이 68.6%를 차지했다.

금융채는 5건, 9900억원 발행돼 1900억원(23.8%)늘었고 은행채도 20건, 3조1760억원으로 전월대비 8824억원(38.5%) 증가했다.

시중은행은 2조9760억원으로 49.3%(9824억원) 증가한 반면, 지방은행은 2000억원으로 1000억원 가량 줄었다.

기타금융채는 145건, 5조6600억원으로 6월보다 7960억원 늘었다. 신용카드사와 기타금융사는 발행이 증가한 반면 할부금융사와 증권사는 감소한 것으로 나타났다.

자산유동화증권(ABS)은 55건, 5642억원으로 전월대비 8384억원(59.8%) 감소했다. P-CBO(중소기업 자금조달을 돕기 위해 신용보증기금이 신용을 보강해 발행하는 ABS)는 발행되지 않으면서 전월(3건, 2,117억원) 대비 규모가 줄었다.

같은 기간 기업어음(CP)과 전자단기사채(전단채) 발행실적은 각각 37조8216억원, 100조1270억원으로 전월대비 각각 20.9%, 15.8%씩 증가했다.

자세히 살펴보면 일반CP는 18조2473억원, PE-ABCP는 1조 4468억원, 기타 ABCP는 18조1275억원으로 모두 전월 대비 각각 24.8%, 2.3%, 18.9% 늘었다. CP잔액도 169조 3227억원으로 전월 대비 0.7% 가량 증가했다.