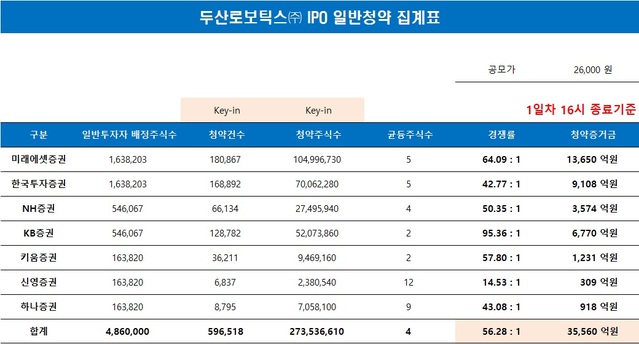

공모 첫날 60만명 몰려…통합 경쟁률 56대 1 KB증권 경쟁률 가장 높아…22일 더 몰릴 전망

-

- ▲ ⓒ미래에셋증권

두산로보틱스 기업공개(IPO) 일반청약이 상장 첫날부터 뜨거운 반응을 보이고 있다. 청약 하루 만에 3조5000억원이 넘는 뭉칫돈이 몰렸다.21일 금융투자업계에 따르면 이날 두산로보틱스는 일반 투자자 대상 청약 첫날 청약증거금 3조5560억원을 기록했다. 총 청약 건수는 59만6518건, 균등배정과 비례배정분을 포함한 통합 일반 공모청약 경쟁률은 56.28대 1로 집계됐다.증권사별로 공동 대표주관사인 미래에셋증권이 1조3650억원(18만867건), 한국투자증권이 9108억원(16만8892건), 공동주관사인 NH투자증권 3574억원(6만6134건), KB증권 6770억원(12만8782건), 인수회사인 키움증권 1231억원(3만6211건), 신영증권 309억원(6837건), 하나증권 918억원(8795건) 등이다.올해 IPO 시장 내 가장 주목받는 대어인 두산로보틱스의 일반 공모청약은 7개 증권사에서 이날부터 이틀간 동시에 진행된다.일반 투자자 몫으론 486만주가 배정됐다. 전체 공모 물량의 20%를 우선 배정한 우리사주조합 청약에서 미달 물량이 일부 발생해 기존 405만주에서 486만주로 늘었다.배정 물량은 한국투자증권과 미래에셋증권이 각각 163만8203주, NH투자증권과 KB증권이 각각 54만6067주다. 키움증권, 신영증권, 하나증권도 각각 16만3820주를 모집한다.증권사별 배정 물량에서 절반인 비례배정분을 고려한 비례경쟁률은 KB증권이 190대 1로 가장 높았다. 이밖에 ▲미래에셋증권 128대 1 ▲키움증권 116대 1 ▲NH투자증권 101대 1 ▲하나증권·한국투자증권 85대 1 ▲신영증권 29대 1 등으로 집계됐다.예상 균등배정 수량은 신영증권이 11.99주로 가장 많다. ▲하나증권(9.32주) ▲한국투자증권(4.86주) ▲미래에셋증권(4.55주) ▲NH투자증권(4.13주) ▲키움증권(2.26주) ▲KB증권(2.12주) 순이다균등배정과 비례배정 주식 수는 증권사별 경쟁률에 따라 달라진다. 이에 따라 청약 마감 시간이 다가올수록 증권사별 경쟁률의 격차는 다소 좁혀들 것으로 보인다.청약 마감일인 22일에는 공모주를 한 주라도 더 받기 위한 개인들의 눈치 싸움이 더욱 치열해질 전망이다.