경쟁률 524대 1…필에너지 넘어 올해 최대 흥행 기록상장 첫날 유통비율 낮아져…주가 상승 기대감 키워 공모가 2만6000원…10월 5일 유가증권시장 상장

-

- ▲ ⓒ두산로보틱스

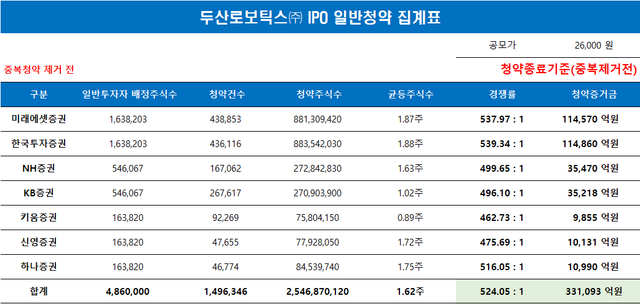

올 하반기 기업공개(IPO) 대어로 꼽히는 두산로보틱스 일반 청약에 33조원이 넘는 증거금이 모였다. 올해 최대 규모다.22일 금융투자업계에 따르면 두산로보틱스는 전날부터 이틀간 진행된 일반투자자 대상 공모청약에 증거금 33조1093억원을 모았다. 이는 직전 최대인 지난 7월 필에너지(15조8000억원)의 두 배를 넘긴 수준이다.전체 경쟁률은 524.05대 1로 집계, 흥행에 성공했다. 청약에 참여한 투자 건수도 149만6346건을 기록해 올 들어 최대치였던 필에너지의 66만명을 훌쩍 뛰어넘었다.두산로보틱스의 일반청약은 7개 증권사에서 지난 21일부터 22일까지 이틀간 진행됐다. 일반투자자 몫으로 486만주가 배정돼 총 1263억원을 모집하는데, 첫날에만 3조5500억원이 몰렸다.균등배정에선 키움증권(0.89주)에 청약한 투자자들을 제외한 6개 증권사(한투, 미래에셋, NH, KB, 신영, 하나)에서 1주 이상씩 받을 수 있을 전망이다.예상 균등배정 수량은 한국투자증권이 1.88주로 가장 많다. 미래에셋증권(1.87주), 하나증권(1.75주), 신영증권(1.72주), NH투자증권(1.63주), KB증권(1.02주), 키움증권(0.89주) 순이다.이번 공모는 균등배정과 비례배정이 절반씩 적용된다. 균등배정 방식은 청약에 참여한 모두에게 공모주를 배분하는 방식이다. 비례배정은 청약증거금을 많이 넣은 만큼 주식을 받을 수 있다.증권사별 청약증거금을 살펴보면, 공동 대표주관사인 한국투자증권이 약 11조4860억원, 미래에셋증권이 약 11조4570억원을 기록했다. 공동주관사인 NH투자증권은 약 3조5470억원, KB증권은 약 3조5218억원이었다. 인수회사인 키움증권이 9855억원, 신영증권 1조131억원, 하나증권 1조990억원을 기록했다.증권사별 경쟁률은 한국투자증권이 539대 1, 미래에셋증권이 538대 1을 기록했다. 이밖에 하나증권 516대 1, NH투자증권 500대 1, KB증권 496대 1, 키움증권 463대 1, 신영증권 476대 1의 경쟁률을 보였다. -

- ▲ ⓒ미래에셋증권

앞서 두산로보틱스는 지난 11~15일 국내외 기관 투자자를 대상으로 진행한 수요예측 결과에서도 기관 투자자들로부터 좋은 평가를 받았다.수요예측에선 아시아국부펀드와 북미 최대 자산운용사, 노르웨이중앙은행 등까지 참여해 눈길을 끌었다. 기관 투자자들의 높은 관심 속 총 63조원이 몰려 272대 1의 경쟁률을 기록했다.투자자들의 관심은 상장 첫날 공모가의 400%까지 오르는 이른바 '따따블'의 첫 성공 사례가 될 수 있을지 여부다. 회사의 공모가는 2만6000원으로 시장에선 상장 첫날 주가가 공모가보다 4배 오르는 사례가 처음으로 나올지 기대가 모이고 있다.한편 두산로보틱스는 상장 당일 유통 가능 주식 비율이 전체 상장 주식의 19% 수준에 불과한 것으로 나타나면서 주가 상승 기대감을 한껏 키우고 있다.당초 회사의 상장일 유통 물량 비율은 24.77%였으나, 수요예측에 참여한 기관투자가 다수가 자발적으로 일정 기간 주식을 팔지 않겠다고 약속하면서 최종적으로 5.52%포인트 줄어든 19.25%만 상장일 거래된다.상장 당일 유통 주식 비율이 낮다는 사실이 알려지면서 상장일 주가 상승에 대한 기대감도 높아지고 있다. 통상 공모주는 상장 당일 주식의 수급 현황에 따라 주가 흐름이 결정되는 경우가 많다.회사는 오는 10월 유가증권시장에 상장할 예정이다.