지주회사 강제전환 회피 위한 포석 가능성 제기

-

- ▲ ⓒ연합뉴스

이건희 회장 입원 한 달째를 맞이한 가운데 삼성그룹 지배구조 전환에 대한 시장 관심이 뜨겁다. 삼성그룹은 SDS에 이어 에버랜드 상장을 잇달아 발표하면서 사실상 '포스트 이건희 체제' 구축에 박차를 가하는 모습이다.

특히 지주회사 전환설에 유력 후보였던 삼성전자가 최근 의구심을 받게 되면서 시장 이목이 에버랜드로 쏠리고 있다.

◆ 에버랜드 지주전환 오히려 부담될 수도

삼성그룹 순환출자 구조 최상단에 위치한 만큼 에버랜드 상장에 대한 전문가 해석이 다양하다. 삼성물산 등 자회사와 합병을 위한 포석이라는 추측마저 제기되는 상황. 그 중에서도 에버랜드 상장이 곧 지주전환이라는 공식에 무게가 실리고 있다.

10일 이트레이드증권은 에버랜드 지주회사 전환설에 대해 지분제약과 부채비율,금산분리 등 제약이 존재한다며 제동을 걸었다.

김준섭 이트레이드증권 연구원은 "현재 순환출자 구조는 어느 주체가 에버랜드 매입만하면 되는 상태다"며 "이런 측면에서 볼 때 (에버랜드)상장이 사실상 체제전환에 필수 요건은 아니다"고 주장했다.

-

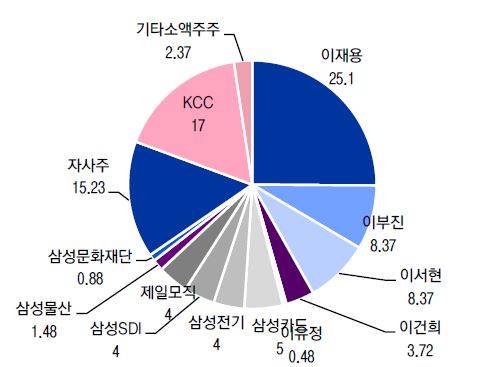

- ▲ 삼성에버랜드 지분구조ⓒ이트레이드증권

더욱이 재무구조 측면에서도 지난 1분기 기준 순자산 4조2000억원, 부채 4조1000억원, 부채비율 97.6% 수준이다.

지난해 기준 상각전 영업이익(EBITDA) 역시 1880억원 정도로 이자보상배율 감안하면 신규차입 여력이 충분하다.

때문에 일각에서는 지주회사 강제전환을 회피하기 위한 그룹 측의 포석이라는 정반대 추측마저 제기되고 있다.

현재 공정거래법 시행령에 따르면 자산 중 자회사 지분가액이 50%를 넘으면 지주회사로 전환해야 한다.

에버랜드 경우. 이번 상장으로 자산 재평가가 수반될 경우 지주회사 전환 이슈에 대한 운신의 폭이 넓어져 지주회사 전환이 당장 부담스러울 수도 있다는 추측이다.

현재 에버랜드가 보유한 유형자산은 2조1000억원 수준으로 취득원가법으로 평가되고 있다. 그 중 토지와 건축물의 가치는 1조1000억원(토지9000억원, 건축물2000억원)으로 계상되어 있다.

오진원 KTB투자증권 연구원은 "유배당 계약자 이슈 등을 고려할 때 금융지주 전환은 보다 장기적 이슈로 판단해야 한다"며 "최근 시장에서 제기된 삼성중간금융지주,에버랜드 지주회사 설립 등 논의는 앞서 나간 측면이 있다"고 지적했다.