-

-

- ▲ ⓒ연합뉴스

삼성그룹 지배구조 개편의 축으로 지목되고 있는 삼성SDI[006400]가 증권가 호평을 끌어냈다.

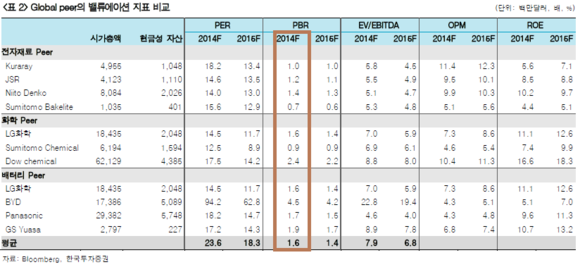

15일 투자업계는 삼성SDI 호재료로 △저평가된 주가순자산비율(PBR) △IT부문 성장성 △합병 시너지효과 등을 지목했다.

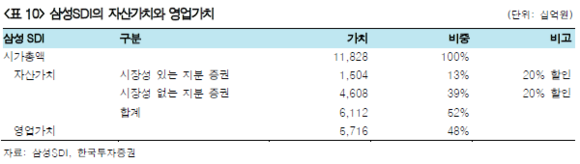

향후 계열사 지분 처리를 통한 그룹 지배구조 개편의 중심축으로 자리매김할 것이라는 전망 역시 투자심리를 끌어내고 있다는 분석이다. 현재 증권가가 추산하는 삼성SDI 계열사 지분가치는 약 6조원 수준이다.

최근 삼성SDI 주가 역시 우호적 흐름을 나타내고 있다. 지난 2월 저점을 기록했던 주가는 전일(14일)기준 약 27% 가량 오른 상태다.

15일 오전 장중 한 때 삼성SDI 주가는 연중최고점을 기록하는 등 강세행진을 이어가고 있다. 증권가는 삼성SDI에 주가가 계열사 지분 및 영업가치 대비 저평가된 상태라고 분석했다.

한국투자증권은 "계열사 지분가치 6조1000억원, 삼성SDI 사업부 가치와 자동차용2차전지 가치를 합한 영업가치 6조2000억원을 감안하면 PBR 1.10배는 저평가됐다"고 해석했다.

-

-

◇ IT부문 성장성 확보, 지배구조 중추 '두 마리 토끼'

삼성SDI의 계열사 처분 금액인 6조1000억원이 향후 그룹 지배구조 변화의 중추적 역할을 수행할 것이라는 전망도 제기되고 있다.

현재 삼성그룹 지배구조 변화는 계열사 간 순환출자구조 해소와 금융·산업 간 자본 분리가 선결과제로 꼽힌다. SDI 계열사 지분이 그룹 개편 방안으로 처리될 공산이 높다는 분석이다.

이승혁 한국투자증권 연구원은 "삼성SDI 보유의 계열사 지분은 그간 삼성그룹 지배구조 형성을 위한 단순 투자자산에 불과했지만 향후에는 지배구조 변화 과정에서 유용한 역할을 할 것"이라고 예상했다.

또 삼성SDI의 계열사 처분금액은 생산능력 확장(CAPA 증설)과 연구개발에 소요될 것이라는 중론이다.

투자업계는 올해 1분기 기준 삼성SDI 보유의 현금성 자산 1조3500억원에 계열사 지분 처분금을 합해 △EV·ESS용 2차전지 캐파 증설 △유기, 소재 등 기술 개선 연구개발비 △추가적 인수합병 등에 사용될 것으로 내다봤다.

◇ "합병 효과, 중장기적 사업 다각화로 기여"

삼성SDI와 제일모직의 합병 효과는 중장기적인 측면에서 접근해야 한다는 진단이다.

가장 먼저 제일모직 제조의 분리막의 경우 올해 4분기부터 삼성SDI 소형 2차전지에 탑재돼 제조원가 감소가 예상된다.

유기기술과 코팅기술 등 양 사의 기술 공유 역시 이 기간 이뤄질 것으로 보이며, 기존 각각의 고객들을 아우르는 다각화 효과에 거는 기대도 크다.

합병 이전 삼성SDI는 BMW, 크라이슬러, 폭스바겐 등 유럽 위주의 고객을, 제일모직은 GM 등 미주 위주의 고객을 보유했었다.

아울러 증권가는 삼성SDI가 디스플레이 부문에서, 제일모직이 유기발광다이오드(OLED)소재 및 편광필름 부문에서 쌓아온 유기·코팅기술을 공유하는 시너지효과를 예상하고 있다.

어규진 IBK투자증권 연구원은 "합병 효과가 삼성SDI의 단기 실적에는 큰 영향을 미치지 못하겠지만 중장기적으로는 사업다각화에 기여할 성장동력이 될 것"이라고 내다봤다.

삼성SDI 지분… "체제전환 핵심에 활용될 것"

- 김상훈

입력 2014-07-15 11:12수정 2014-07-15 14:37

공유하기

기사 공유하기

계열사 처분 금액 6조1천억…그룹 개편 쪽으로 처리될 것

관련기사

김상훈