"돌아오는 만기 많은데, 금리 오를까봐…""양극화는 여전" AA등급 91%

-

- ▲ ⓒ금융감독원

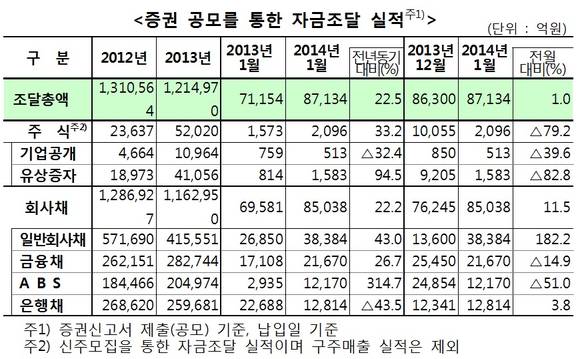

지난달 국내기업이 일반 회사채를 통해 조달한 자금 규모가 전월의 182% 규모로 급증했다.

28일 금융감독원에 따르면 지난 1월 국내기업은 채권 발행으로 모두 8조5038억원을 조달했다. 이는 전월대비 11.5%, 작년 같은 기간 대비 22.2% 증가한 규모다.

이 중 일반 회사채 발행 규모는 3조8384억원으로 지난해 12월 1조2600억원에서 182.2%나 늘어났다. 지난해 1월(2조6850억원) 대비로는 43.0% 증가했다.

이번 달 만기가 돌아오는 일반 회사채 물량이 6조652억원에 이르는 데다 미국의 양적완화 축소에 따른 금리인상 우려가 커져 회사채 발행 규모가 급증한 것으로 분석된다.

회사채 발행 시장의 양극화는 여전했다. 1월 일반 회사채는 모두 대기업이 발행했다.

신용등급별로는 AA등급 이상이 3조4384억원으로 전체의 91.5%를 차지해 84.5%를 차지한 전월보다 비중이 늘어났다. A등급은 2900억원 발행돼 전체의 7.7%를 차지했고, BBB등급 이하 비중은 0.8%에 그쳤다.

한편 지난달 기업의 주식 발행 규모는 2096억원으로 한 달 새 79.2% 줄었다.

기업공개(IPO)는 한국정보인증(97억 원), 인터파크INT(416억 원) 등 2건이 이뤄졌다. 유상증자로는 JB금융지주(1416억 원), 미래산업(103억 원), 아큐픽스(41억 원), 옐로페이(23억 원) 등 4곳이 모두 1583억 원을 조달했다.